分析に使ったファイルはこちら。

目的:

「ドル円とユロドルの相関」といった通貨ペア間の相関ではなく、「ドルと円の相関」といった通貨間の相関を調べる。これにより、正の相関または負の相関が強い通貨を特定し、トレードする通貨ペアを決める際の参考にしたり、ロットを調整してリスクの取り過ぎを避けたりするのが目的。

使用データ:

Tradeview forex ライブ口座の2019年1月19日時点での、USDNZDを含む主要ドルスト7ペアの5分足、15分足、1時間足、4時間足、日足から生成されたku-powerデータ(USD, EUR, JPY, GBP, AUD, CAD, CHF, NZDの各通貨の値動きのようなもの)各2001本。

8通貨×5タイムフレームの、計40個のcsvファイルをエクセルにまとめて集計した。

簡単な結果:

逆相関→JPYとAUD

順相関→AUDとNZD、JPYとUSD、EURとCHF、JPYとCHF

手順と詳細な結果:

まずは各時間足・各通貨について、ku-powerデータ2001本の連続する足同士の終値の差を取り、2000個の差分データにした(※備考1、備考2 - 備考は記事の末尾に記載)。なお、実際のエクセルファイルではその差を10倍にしているが、これは他の分析での視認性をよくするためで、今回の分析の結果には影響しない。これにより、たとえば特定の足でUSDが2.4上げたが他の通貨はどうだったか、次の足でUSDが0.5下げたが他の通貨はどうだったか、というデータが取れたことになる。このデータで、各通貨間の相関を調べる。

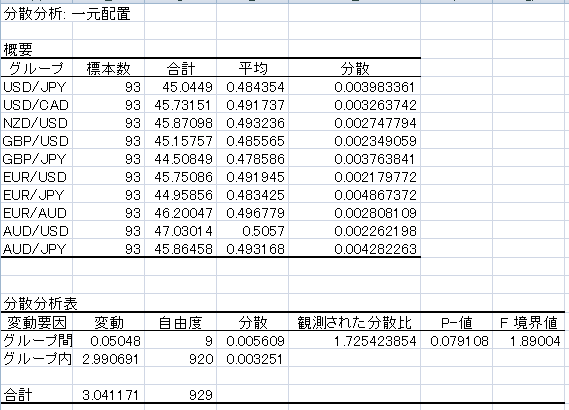

このようにして求めた日足レベルでの相関係数は以下の表の通り

ここで相関係数の平均を見ると、-0.14 となっている。ku-powerというのはその通貨の価値を表すが、その「価値」とは、今回の分析対象の通貨の中での相対的な価値であるため、特定の足である通貨の(相対的な)価値が上昇すると、他の通貨の(相対的な)価値は下がることになり、必然的に負の相関になりやすい。なので、平均が0になるよう、表の各値に約 0.14 を加えて調整した(※備考3)。それが下の表になる。

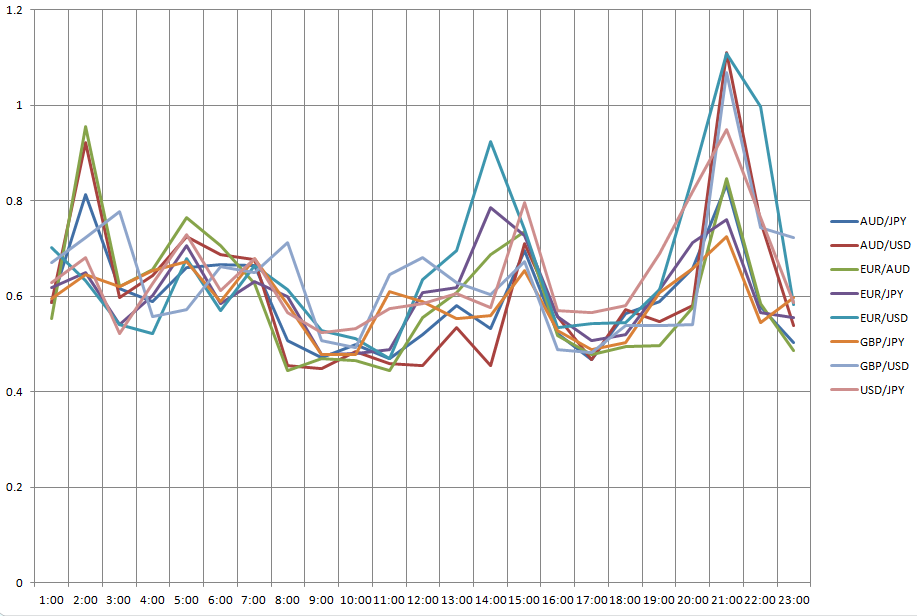

上記は日足だったが、他のタイムフレームでの調整後データは以下の通り。

4時間足

1時間足

15分足

5分足

上記各タイムフレームの平均

なお、記事の最初の方でリンクした実際のエクセルファイルでは、2001本のデータでの分析の他、1つ下位のタイムフレームと同じ期間での分析データも載せてある(例えば、4時間足2001本に基づく相関表の他、1時間足2001本と同じ期間での4時間足データを使った相関表)。

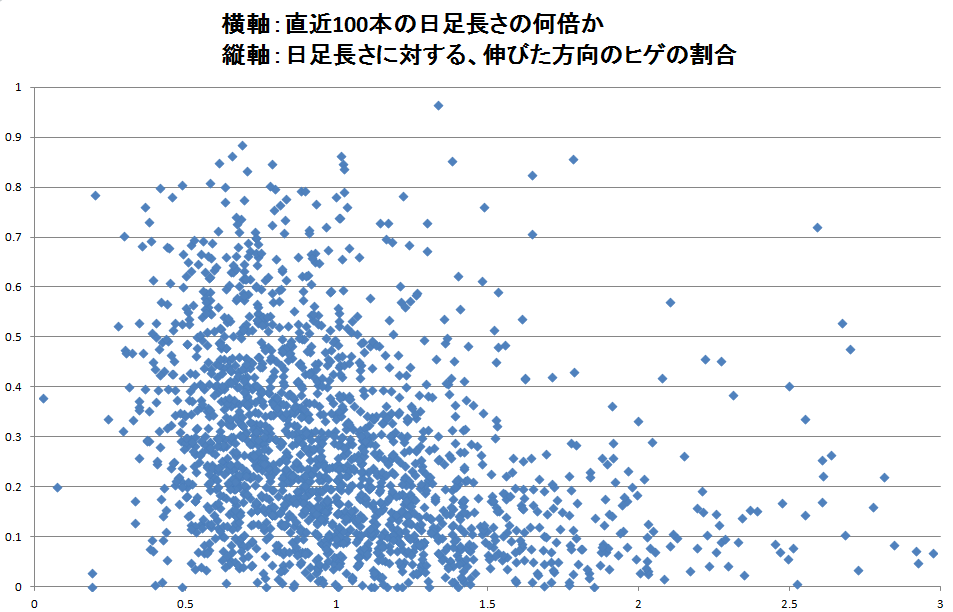

備考1: 差分データを使わずにku-powerそのものの相関を調べるのは良くない。これはku-powerに限らず通貨ペア間の相関(USD/JPYとEUR/JPYの相関など)を調べるときにも言えることだが、本来対象とすべき1本ごとの動きを累積したものであるku-powerそのものや交換レートそのものを対象とすると、実情を反映しない相関係数になる可能性がある。たとえば、簡単に生成してみた下の2つのチャートには明らかに正の相関が見られる(というよりそうなるように作った)が、価格そのものを分析対象にして相関係数を算出すると0.09となり、ほぼ無相関という結果になってしまう。これを、差分データを対象とすると0.72となり、チャートの見た目と合う結果になる。

備考2: この分析ではku-powerを扱っているので「差」を取ったが、もしUSD/JPY、EUR/USDなどの通貨ペアを使って何らかの分析をするなら差ではなく比を取るべきだと思う。USD/JPYなどのいわゆる「価格」は、実際には「USDとJPYの交換比率」であり、比率同士を足し引きするのは何かとマズイ(例えばもともと定価の20%引きだったのが、セールで「更に今の価格の50%引き」になったらじゃあ70%引きかっていうとそうじゃない、みたいな)。ku-powerの場合は、すでに値自体が対数処理されているので、普通だったら掛け算・割り算するところを足し算・引き算で済ませることができ、扱いやすくなっている。

備考3: この調整後に出てきた数値はもはや相関係数ではなく、「それっぽい何か別のもの」である。今回の分析の目的に適うようにするため、このように処理したに過ぎない。そもそも本当に調整したほうが実情に合うのか、については、以下の単純化した例を見てみる。例えば通貨A、Bの調整前相関係数が0だとする。ここで、Aの価値のみが急騰すると、その他の通貨の相対的価値は少しずつ下がるが、無相関なBの価値は変わらない。ここで、通貨ペアA/CとB/C(Cは任意の通貨)について考えてみる。A/Cについては、「Aが急騰、Cが少し下げ」となるので大きく上昇する。B/Cについては「Bが不変、Cが少し下げ」なので、少し上昇する。したがって、デフォで弱い負の相関を示す傾向があるku-powerにおいて、そもそも調整前の相関係数が0であること自体弱い正の相関があるといえるので、このように調整をした。